关于美联储加息兼301关税取消“预期”的点评

【摘要】

美联储6月15日加息75BP(符合金融市场预期),同时拜登政府正考虑结束部分针对中国的301关税,以克服当前高企的通胀率。

美联储加息75BP,是在美国5月CPI数据创新高后的应对。当前美国的高通胀问题已经成为其社会主要矛盾。根据数据分析,美联储的加息幅度已经明显超越了CPI同比增速的环比变化,从而从温和走向严厉。就目前美联储计划的加息幅度而言,对于遏制CPI是力度不足的,特别是当美国的就业水平已经接近充分就业时。但美国如果在快速加息的同时,配合美元升值、诱导他国资本外流及经济衰退等手段对其他国家展开“收割”,则可以较低的总体加息幅度实现对通胀较好的控制(但这极不道德)。

无论如何,根据SOLARZOOM新能源智库的分析,加息对光伏的真实装机需求、囤货需求都会有显著的负面影响;如果加息幅度剧烈,则将通过影响组件价格使光伏市场进入“需求不足→硅料及组件价格下跌→经销商去库存、运营商观望不采购→需求严重不足”的恶性循环。

而至于当前拜登政府在取消部分对中国301关税方面的尝试,还是较难实现的。即便实现,根据SOLARZOOM新能源智库的分析,因为还有双反税率、201关税、反强迫劳动法案的存在,故而很难改变国内光伏厂与东南亚光伏厂之间的性价比关系。再考虑到不少东南亚光伏厂已经是国内光伏企业的子公司,故而取消301关税政策对国内光伏企业的需求实际上不会有太大的改变。

【事件】

(1)2022年6月14日,华尔街日报消息称,拜登政府正考虑结束部分针对中国的301关税。

(2)2022年6月15日晚间,美联储宣布加息75BP,加息幅度为1994年来最大。

(3)美联储给出2022-2024年联邦基金利率的点阵图:18个委员中15个预期2023年利率在3.50-4.25%区间内;芝加哥商品交易所美联储观察显示:7月加息75BP概率超90%、9月加息50BP概率为50-60%。

(4)美联储对2022-2024年GDP增速预期从2.8%、2.2%、2.0%下调至1.7%、1.7%、1.9%;对2022-2024年核心PCE通胀预期中值从4.1%、2.6%、2.3%上调至4.3%、2.7%、2.3%。

(5)美联储主席鲍威尔表示:通胀可能会出现进一步的意外,需要保持灵活性;如果数据比预期更糟,将考虑更激进的举措。相比3月表述,美联储删除了“委员会预计,通胀将回到2%的长期通胀目标”,而改为“委员会强烈承诺,将让通胀率回落至2%这一目标”。

(6)美联储公布加息75BP符合此前金融市场的普遍预期,截止6月15日美股收盘时的三大指数位置与其公布加息前的指数位置基本走平。

(7)美联储公布加息75BP后,油价小幅回落。

简而言之:美国实质性的加息了75BP,并开始考虑取消301关税。

【点评】

这篇文章主要谈美国应对高通胀的两大政策(实质性加息、考虑取消301关税)的诚意、有效性及对光伏需求的影响。

一、美国应对高通胀的两大政策的诚意及有效性

在我们6月14日的报告《是刀口舔血,还是君子不站危墙之下?》中,我们提到了导致本轮美欧通胀的主要驱动因素(全球能源转型导致的传统能源投资放缓、俄乌战争的影响、逆全球化趋势、疫情的影响、美联储对通胀形势的误判)。结果在6月14日、6月15日,美国的政策就发生了两个有利的变化:(1)实质性的加息75BP,(2)开始讨论取消301关税的可能性。

从美联储表态可以看出,美国已经意识到了通胀的严峻性,并在承认过去一段时间对通胀误判的基础上,开始以加息积极应对通胀。而从拜登政府考虑取消301关税的动作来看,美国则开始考虑消除“逆全球化趋势”这一通胀驱动因素的影响。

1.加息及取消部分301关税政策的意愿

关于这两个动作,在SOLARZOOM新能源智库看来,对于解决当前美国的通胀问题是有一定诚意的(但有没有效果,我们下文再讨论):

(1)美联储应对通胀的意愿开始变强

2021年11-12月、2022年1-5月美国CPI同比增速分别为:6.8%、7.0%、7.5%、7.9%、8.5%、8.3%、8.6%,持续创1982年以来的历史新高。

今年以来的美联储议息会议时间分别是1月26日、3月16日、5月4日、6月15日,其中在3月、5月、6月的议息会议上分别加息25BP、50BP和75BP。

从美联储首次加息的时间(3月16日)来看,是到了2022年2月的CPI数据(7.9%)公布后开始实施的。而这距离美国CPI创历史新高已经有足足5个月的时间,在这段时间内,美联储没有动利率工具抑制通胀,从而在很大程度上助推了通胀。

从美联储的第二次加息时间(5月4日)来看,是在看到了2022年3-4月的CPI数据(8.5%、8.3%)后开始实施的。这两个月期间,CPI同比增速的环比变化为0.4%(8.3%-7.9%),而第二次加息了50BP,两者之间基本吻合。

从美联储的第三次(本次)加息时间(6月15日)来看,是在看到了2022年5月的CPI数据(8.6%)后开始实施的。这一个月CPI同比增速的环比变化为0.3%(8.6%-8.3),而这次加息了75BP,说明美联储加息的幅度已经显著超越了通胀率的环比变化。

再结合美联储的最新表态(详见本报告的事件5)及75BP加息幅度的激进性(1994年来最大一次幅度的加息),我们可以判定:本次美联储75BP加息,已经从拖延加息、跟随性加息逐步变为了主动的严厉加息,美联储通过加息控制通胀是有一定诚意的。换言之,高通胀的克服已经成为了美国社会要去解决的一个重要性极高的议题。

(2)拜登政府结束部分针对中国301关税的诚意仍需检验

在结束针对中国的301关税方面,目前拜登政府已经开始与中国接洽、谈判。

根据媒体报道,6月13日,美国总统国家安全事务助理沙利文在卢森堡与中国最高外交官杨洁篪举行了四个多小时的会谈并讨论了一系列话题。中方表示,这是一次“坦诚、深入、建设性”的沟通和交流;美方也用“坦诚、实质性和富有成效”形容此次会晤。

但是,基于当前美国的国内政治环境,如果放松对中国的301关税,必然要求中国也同等给予美国好处;而在中方看来,美国当时的关税本身就是不合理的,违反WTO规则的,理应取消,更何况美国是自己遇到了高通胀问题并“有求于中国”。由此,中美在取消部分针对中国的301关税问题上,核心的分歧是:美国坚持霸权思维,中国坚持平等互惠的外交原则(并在2021年就提出,美国没有资格从实力的地位出发同中国讲话)。这个分歧,并不容易解决。

由此,拜登政府结束部分针对中国的301关税的诚意仍需检验,目前还得不到特别乐观的结论,需要保持持续的跟踪、观察。

2.加息及取消部分301关税政策的有效性

(1)加息政策的有效性

在08年金融危机前,美联储的利率政策用得比较多;最近十几年来,量化宽松及紧缩政策成为了更为常用的工具。但目前对于美联储而言,控通胀的难点在于:

a)本次通胀的原因更多来自供给侧而非需求侧,传统能源投资放缓、俄乌战争的影响、逆全球化趋势、疫情的影响这四个主要影响通胀的因素都是供给侧的,用货币政策其实是很难解决的,很容易导致“按下葫芦浮起瓢”(控制了通胀但导致了衰退)。

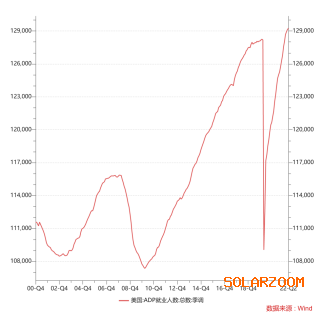

b)在2011年9月,美国CPI达到3.9%,当时的背景是09年QE后又启用了QE2并于2011年二季度结束,引起了一定的物价回升。但由于当时的背景是08年金融危机后全社会尚未恢复充分就业(详见图 2中2011年9月的位置),故而对量化宽松货币政策的力度调节后,自然通胀问题就解决了。但2022年的美国通胀,美国的就业水平已经超过了2020年疫情爆发前的水平,处于充分就业状态,这就减小了“量化货币政策退出”对CPI控制的有效性。因此,在本轮通胀中,美联储是不可能在不动用利率政策的前提下仅通过缩表就把通胀消除的。美联储直到2022年5月CPI数据出台后才意识到这个问题,实际上是有点晚了。

c)根据美联储给出的2022-2024年联邦基金利率点阵图,2023年利率达到最高值(3.50-4.25%)。在SOLARZOOM新能源智库看来,4%左右的利率水平是较难把通胀给打下来的,除非配合其他措施。1954年以来的美国历史告诉我们,除了08年金融危机后的非充分就业情形,名义利率若不超过通胀率,是较难彻底根治通胀的。如果只依靠加息,要消灭8.6%的通胀率至2%的长期合理水平,美联储可能得把美国的利率提高到9%左右,而不是4%。换言之,美联储还需要加息725BP才能解决问题。

综合上述三方面,在SOLARZOOM新能源智库看来,虽然美联储在加息问题上的诚意已经出现,但由于习惯了过去十几年的量化货币政策,其对于利率政策似乎有点“不太适应”。按照美联储现在计划的加息幅度去加息而不配合其他措施,几乎不太可能解决当前的通胀问题,而只会以“显著小于零的实际利率”不断助推全社会囤积商品。

图 1 美国联邦利率与CPI同比增速

图 2 美国就业人数

(2)取消部分301关税政策的有效性

在SOLARZOOM新能源智库看来,就算中美之间达成一定的和解,美国取消部分301关税,其对美国通胀问题解决的效果有一定的缓解,但或许并不能治本。原因是:中国有大量的一般商品,但没有原油,不解决原材料涨价的问题。而美国现在所遇到的问题是:美国的基准利率(本次75BP上调后达1.50-1.75%)是远远低于通胀率(8.6%)的,对于美国的每一个企业、每一个居民而言,向银行借钱来囤积商品是负利率的、“有利可图”的。故而,长期维持负实际利率,会导致企业和居民不断的囤积、囤积,并陷入恶性通胀的负循环。

(3)其他可能的政策及其有效性

对美国而言,治理通胀的其他可能的策略包括:

a)对俄罗斯制裁放松,并公诸于众。美国对俄罗斯制裁的实质制裁本来就很小,这次俄乌战争后美国和欧洲的制裁对俄罗斯油气出口量的打击其实并不显著,显著的是形成了一种紧张的“预期”。因此,美国如果要放松制裁,不能只是偷偷的放松,而必须要明着放松。但这在美国的国内政治环境下几乎是不可能通过的。

b)通过加息、美元升值加上金融资本对新兴市场国家货币、股指的做空,诱导其资本外流、经济衰退,从而对东南亚、南美等地区具备一定商品生产能力的国家进行“收割”(类似于97年金融危机)。通过使该等国家汇率、经济崩溃而使以美元标价的该国商品价格大幅下跌。当美国大量购买上述国家商品时,获得商品价格的大幅降低。另一方面,该策略也可以通过伤害该等国家的需求而遏制大宗原材料的需求,从而抑制其价格。当需要说明的是,该策略需要与加息一起使用,对美国而言可以达到较为显著的控通胀的作用。这一手段对于非世界货币国家(即指美国)而言,是无法使用的,目前世界上只有美国这一金融霸权国家可以通过该方法实现控通胀。这一手段,或许可以使得美国以远低于CPI增速的中等利率水平就实现控通胀,但极其无耻、不道德。

综合上述的讨论,美国正已开始或即将实施的抗通胀策略包括:加息、取消部分301关税、放松对俄制裁、“收割”有商品生产能力的国家。其中,较严厉的加息已经开始启动;如配合“收割”有商品生产能力的国家则或将有较好的控通胀效果,但会导致一定范围的金融危机;取消部分针对中国的301关税需要与中国谈判并有一定难度;最难的是放松(而且是在明面上放松)对俄罗斯的制裁。

二、美国应对高通胀的各项政策对光伏需求的影响

在我们6月14日的报告《是刀口舔血,还是君子不站危墙之下?》中,我们提到了海外严重通胀对光伏需求影响的三个机制(影响经济及用电量增速、引发加息从而影响光伏项目投资意愿、引发流动性危机)。

1.加息对光伏表观需求的影响

(1)加息对终端装机需求的影响

加息对电价固定的集中式电站、电价浮动的分布式光伏项目的影响机制略有不同。

加息对电价固定的集中式电站有两方面的影响:

a)在电价固定、系统成本固定、发电量基本固定的前提下,光伏电站项目的IRR基本一定。当全社会利率上升,光伏项目的全投资IRR不会受影响,但要求IRR则会随着利率的上升而上升,因此“全投资IRR-要求IRR”的差额减小,换言之,电站运营商的投资意愿下降。

b)在光伏电站全投资IRR一定的前提下,由于利率的上升,电站融资成本上升,从而自有资金IRR大幅下降,这也降低电站运营商的投资意愿。

加息对电价浮动的分布式光伏电站有三方面的影响:

a)提升要求IRR,从而降低电站运营商投资意愿。

b)提升融资成本,降低自有资金IRR,从而降低电站运营商投资意愿。

c)加息会降低全社会需求,从而对油气价格产生一定的负面影响,并传到至电价。这将直接降低分布式光伏的IRR,从而降低电站投资商投资意愿。

(2)加息对经销商库存的影响

光伏组件的需求除了一部分安装到电站上,还有相当一部分囤积与经销商、开发商手中。当利率上升,经销商、开发商囤积组件的融资成本上升,这会在一定程度上抑制其囤货。

(3)加息的衍生影响

当加息同时对终端装机量、经销商库存带来负面影响,从而影响表观需求,则还有可能会引发光伏产业链的供求矛盾发生方向性变化。若加息幅度极大,引发硅料、组件价格下跌,则会进一步引起:a)经销商加大去库存力度,b)运营商观望价格而阶段性暂停采购组件,并引发而需求与价格之间的恶性循环。

综上所述,加息对光伏需求的影响是明显负面的。对于SOLARZOOM新能源智库而言,实在不太可能提出以下“指鹿为马、颠倒黑白”的观点:加息75BP幅度符合预期,故而对行业影响不大。

2.取消部分对中国301关税对光伏需求的影响

目前,美国的光伏组件除了本土的First Solar提供外,主要由东南亚国家(越南、马来西亚等国)的光伏厂提供。这些国家的光伏电池组件产能大多是国内企业的子公司。在今年6月6日,美国已经放松在未来24个月内对东南亚国家的关税。

国内光伏企业除了受到301关税的影响外,还受到双反税率、201关税、反强迫劳动政策的影响。因此,光是取消301税收,并不会显著改变国内光伏厂与东南亚光伏厂之间出口美国的性价比。即使改变了国内光伏厂与东南亚光伏厂之间出口美国的性价比,由于东南亚厂本来就是国内光伏企业的子公司,故而并不改变国内光伏企业的需求。

因此,就算中国与美国在取消301关税问题上有一定进展(实际上较难,如上文的分析),也不会对国内光伏企业的需求有明显的改善。而美国6月6日的政策却是有作用的。

3.通过加息升值等手段“收割”其他国家对光伏需求的影响

美国通过加息升值等手段“收割”其他国家,即可能包括东南亚国家,也可能包括光伏的主要海外需求来源地(欧洲)。美国对欧洲的“收割”策略中,引发俄乌战争并对俄罗斯制裁是一个重要部分,这已经引起欧洲的恐慌和经济问题。而加息、美元升值则又是另一个重要的方面,这会导致“被收割”国家的资本外逃、经济下滑。

如果美国“收割”其他国家的行动较为剧烈,甚至可能引发全球内大范围的金融危机、流动性危机。

在2022年6月14日我们的报告《是刀口舔血,还是君子不站危墙之下?》中,我们所提到的机制1,就是因为经济增速受影响而影响全社会用电量增速(但对光伏需求的影响不大),我们所提到的机制3,就是因为流动性危机而导致整个金融体系中银行的放贷意愿下降,从而彻底影响光伏项目的融资。