531后单晶硅片大跌13%,但仍比多晶高1.25元/片

531新政后,单晶硅片开始大幅降价以拉近与多晶的价差。继日前隆基宣布常规单晶硅片降至国内每片3.65元人民币、海外0.495元美金后,中环也宣布常规单晶硅片降至国内每片3.62元人民币、海外0.496元美金。

PVInfoLink分析,虽单晶硅片出现13%以上的降幅,但与目前每片2.38-2.5元人民币、0.32 - 0.34元美金的多晶硅片相比,依旧有每片1.25元人民币、0.165元美金的价差,远高于每片0.4-0.6元的性价比标准价差。故预期短期内单晶硅片价格仍将继续调降。

单晶硅片将在短期内跌破3元/片

基于以下几点因素判断,第一是单晶供大于求库存高企。

据黑鹰光伏统计,531新政后,不少生产企业开工率大幅下降,库存消化难度增大,企业经营压力剧增。

据了解,光伏在特变电工中体现的业绩不到20%,主要是多晶硅销售和电站EPC,只有几个亿的正常周转基本库存,116亿主要是传统输配电设备等产品库存。中利集团的光伏业务占比不到一半,其光伏业务主要是电池组件,一季度产销两旺,光伏产品和材料库存基本是正常周转不到10亿库存,63亿库存主要是传统产业业务。

真正库存积压的首位是单晶龙头隆基股份,包括硅片和组件,一季度销售不畅,虽然削减负荷,但为了保持业绩不明显下滑,只能增加库存和应收账款。

第二,“领跑者”低电价中标倒逼单晶硅片降价。

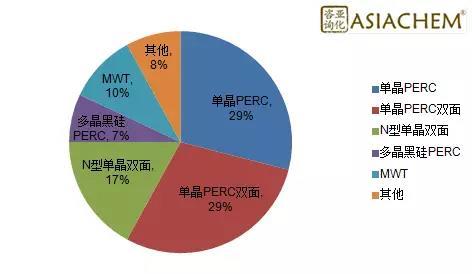

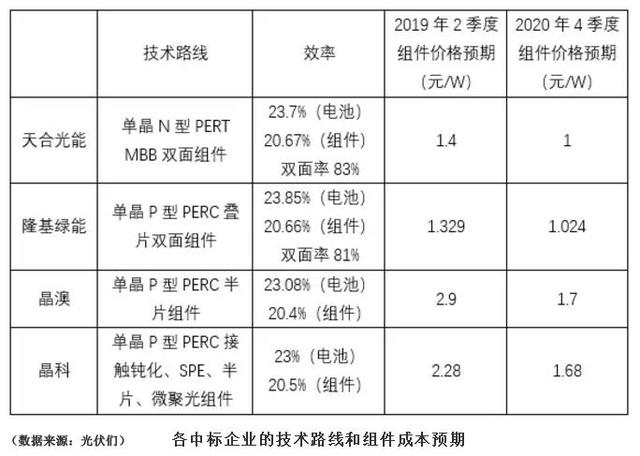

据统计,第三批“领跑者”项目单晶技术路线中标比例达到85%,为了拿到技术满分增加中标概率,投标方基本上都是报的310W(60片)和370W(72片)的超高效单晶组件,需要叠加双面、半片、叠瓦、MBB等辅助技术,投入成本颇高。

EnergyTrend分析师曹君如表示,按照0.42元/千瓦时的申报电价,如果中标企业要保持8%左右的内部收益率,310W中标组件的价格应该在2.35-2.4元/W左右,已经明显低于目前300W单晶组件2.68元/W的价格水平,很快将会承受价格下行压力。如果将光照条件、保障收购小时数等因素考虑在内的话,按照青海项目给出的0.31元/千瓦时的价格,组件价格应该还会再低一些。

根据“领跑者”年底并网节点推算,组件采购高峰期应该在三季度。如果单晶硅片维持当前3元以上的价格水平,310W超高效单晶组件降到2.35-2.4元/W将困难重重,毛利将被严重压榨,除非是为了短期冲量牺牲利润。

此外,除了低中标电价,低产能也会是另一大影响因素。在第二批“领跑者”施行过程中,曾因中标的单晶产品供应不足导致多个基地延迟开工难以按时并网。

2018年应用领跑者基地项目需要310W及以上的单晶组件约4.23GW。根据海关出口数据综合分析,在电池技术没有革命性创新的情况下,即使组件技术超常发挥,预计2018年310W以上的单晶组件产出率也仅有9%,最多2.4GW。这2.4GW还需要分给其他高价市场。加之“领跑者”项目的供货周期集中,会给供应带来更大的压力。

第三,单晶用致密料价格下降潜力更大。

据PVInfoLink数据,当前多晶用料价格至每公斤80元人民币,单晶用料为每公斤100元人民币,价格跌幅相对较小,高于多晶用料每公斤20元。PVInfoLink分析认为,海外多晶硅片厂制造成本高于中国,若不降价未来生存情势将非常严峻。

光伏们分析称,531新政后,全产业链中毛利率一直远高于其他环节的多晶硅首当其冲,面临大幅降价的冲击。据业内人士反应,进口多晶硅的品质要相对较高一些,单晶用的多晶硅致密料中进口的规模占比也要更高一些。据统计,目前国内多晶硅市场中,进口多晶硅占比约为30%左右。

国内多晶硅市场的价格下降幅度已经超过15%,远高于进口多晶硅价格下跌幅度,预计进口硅料价格会在三季度初一步降到位,带动单晶硅片价格继续下降。

可以预见的是,新政的出台势必将挤压多晶硅市场的水分,因供不应求导致多晶硅价格居高不下的时代即将结束。

多晶路线有望率先实现平价上网

531新政的出台将带动新一轮的行业洗牌,落后产能将很快退出市场,全产业链产品价格逐步下降,预计2019年中光伏平价上网大周期将提前来临。而近几个月,多晶产品价格已经提前降到位,凭借性价比优势,将成为光伏平价上网的主力军。

行业分析人士认为,531新政之后,国家大力支持不需要补贴的光伏发电项目,平价上网光伏电站将呈现爆发式的增长,预计2019年国内装机将达到50吉瓦,相对而言,“领跑者”项目几个吉瓦的体量占比已经很小,所以率先实现平价上网的技术路线才是成为最后的赢家。

SOLARZOOM分析称,补贴逐步退坡之后,性价比将成为投资光伏电站最重要的考量因素。一直以来单、多晶效率差维持在1.5%,但近一年来多晶进步更快,金刚线+黑硅+PERC将多晶电池量产效率提升至20.5%,与单晶PERC电池量产效率差缩小至0.7%-0.8%。据测算,单多晶效率差缩小后,组件端的性价比差距已经从前些年的0.1元/W降到0.06元/W,就可以覆盖光伏发电系统BOS成本差异,传导到硅片端,其性价比标准差由以前的0.6元/片降为0.4元/片。也就是说,如果拿多晶PERC跟单晶PERC比,单多晶硅片的性价比价差不仅没被扩大,反而被缩小。

所以,目前2.38-2.5元/片的多晶硅片,远比3.62-3.65元/片的单晶硅片更接近平价上网。

PVInfoLink分析认为,为了尽快实现平价上网,光伏产业链各个环节必须压榨出所有的利润。鉴于多晶近期以来的价格下降已展现出性价比,海外组件市场开始感受到单、多晶风向的再次转变,近期多晶组件有不错的海外订单量。常规单晶及单晶PERC组件有630订单支撑,近期价格尚未出现变动,但预期月底洽谈七月价格时将会如同硅片、电池片出现快速跌价的情形,以维持性价比。